💡 По теме Что такое аналитический учет и зачем он нужен при УСН были обновления. В Системе Главбух актуальный на 16.03.2025 путеводитель с четкими алгоритмами действий и разбором ситуаций из практики бухгалтеров. С ним не придется по крупицам собирать информацию из разных источников. Используйте его в работе, чтобы избежать ошибок.

Одним из элементов учетной политики организации является рабочий план счетов (п. 4 ПБУ 1/2008 «Учетная политика организации»). Разрабатывается он бухгалтером самостоятельно на основе общего Плана счетов с учетом специфики работы фирмы. Однако часто рабочему плану счетов не уделяется какого-либо внимания, а к приказу об учетной политике прикладывается стандартный План счетов, предусмотренный приказом Минфина России от 31.10.2000 № 94н. Поступать так, конечно, можно, поскольку учетная политика — это внутренний документ и каждый сам решает, насколько подробно его прописывать и детализировать.

Но можно пойти и по другому пути — разработать рабочий план счетов «под себя». Ведь Инструкция к Плану счетов предполагает, что по большинству счетов будет вестись так называемый аналитический бухгалтерский учет. Значит, перечень аналитических счетов целесообразно привести в рабочем плане счетов. Или хотя бы принципы ведения такого учета должны быть прописаны в вашей учетной политике. Что именно представляет собой данный вид учета и к каким счетам целесообразно открыть подробную аналитику, читайте в данном материале.

Общие правила построения аналитического учета

Аналитический бухгалтерский учет ведется для того, чтобы представить информацию в более детализированном виде.

В Инструкции к Плану счетов сказано, по каким именно элементам нужно организовать аналитический учет в отношении каждого счета. Например, по счету 01 «Основные средства» аналитика должна вестись по отдельным инвентарным объектам. А по счету 10 «Материалы» — по отдельным наименованиям (видам, сортам, размерам и т. д.).

Точно так же обстоит дело со счетами учета расчетов с покупателями или продавцами. На них аналитический бухгалтерский учет ведется по контрагентам, а внутри таких «аналитик» — по каждому расчетному документу. Соответственно в учетной политике просто укажите, по каким элементам вы ведете аналитический учет. Нумеровать аналитические счета при их большом наличии не нужно, ведь элементы могут постоянно пополняться.

А можно и нумеровать аналитические счета, особенно если они укрупненные. Тогда с номером они будут выступать уже как субсчета и их надо прописать в рабочем плане счетов. Так, по счету 01 вы можете завести субсчета по видам объектов основных средств: «Здания», «Транспорт», «Оборудование», «Вычислительная техника» и т. п.

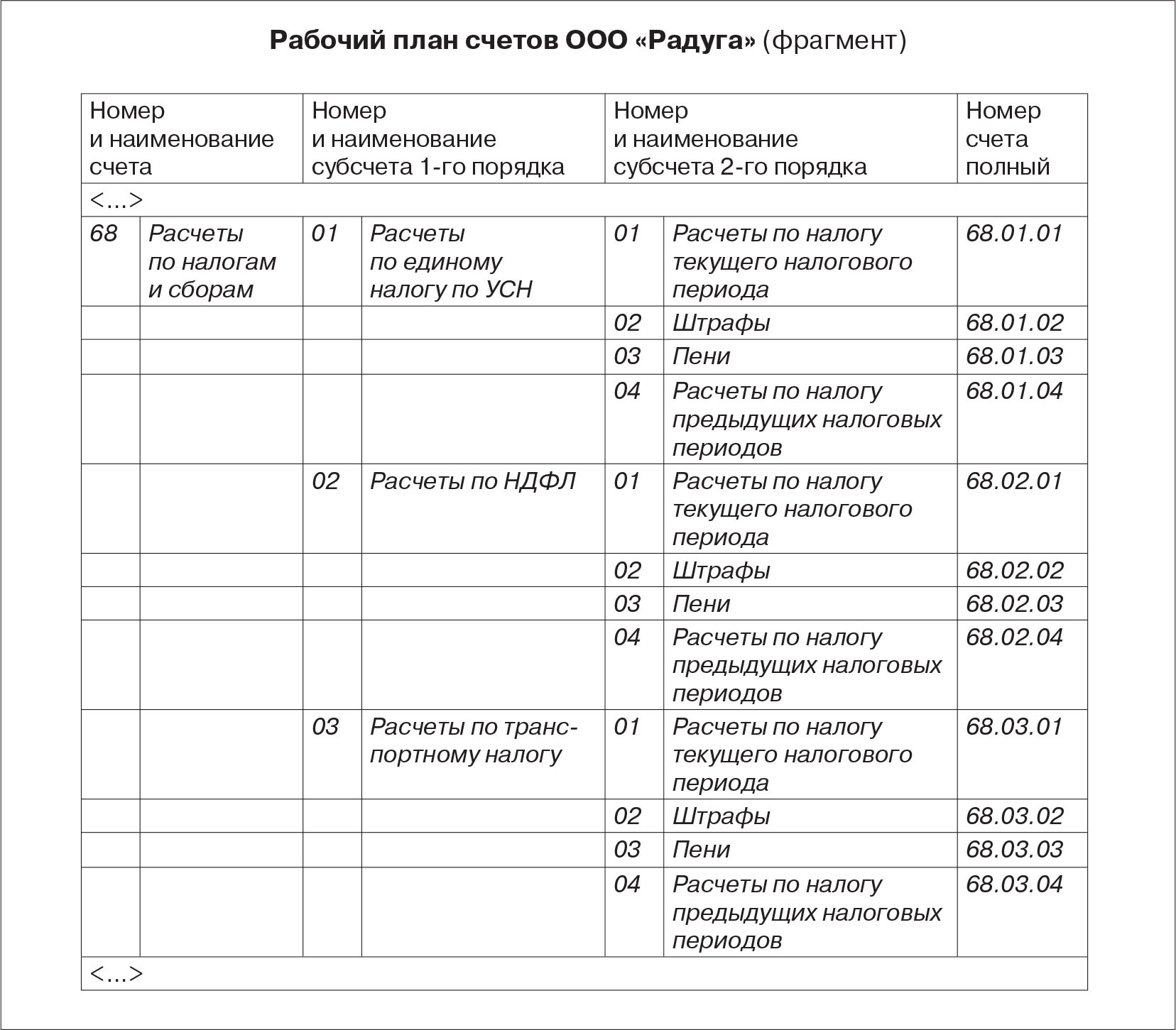

Вести аналитический учет исключительно в виде системы субсчетов удобно, когда элементы учета не сильно мелкие и постоянны. Например, это относится к счету 68 «Расчеты по налогам и сборам», с которого мы начнем более подробно рассматривать аналитику.

Субсчета для начисления налогов

Все фирмы на УСН перечисляют в бюджет как минимум два налога: «упрощенный» и НДФЛ с зарплаты своих работников.

Аналитический учет на счете 68 нужно вести по видам налогов, и это удобно сделать при помощи субсчетов, поскольку перечень налоговых платежей, как правило, постоянен. Если же появится обязанность платить новые налоги, перечень субсчетов к счету 68 можно всегда расширить. Дополнительно к каждому субсчету по конкретному налогу желательно ввести субсчета второго порядка, чтобы иметь возможность разграничить платежи текущего периода и прошлогодние недоимки. А также фиксировать обособленно налоговые санкции — штрафы и пени.

По ряду счетов приказ Минфина предусматривает субсчета. Если вы не будете их использовать, не включайте в рабочий план счетов. Например, большинству малых фирм не понадобятся следующие субсчета счета 08 «Вложения во внеоборотные активы»: «Перевод молодняка животных в основное стадо», «Приобретение взрослых животных», «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ».

Пример оформления рабочего плана счетов с такой аналитикой представлен ниже.

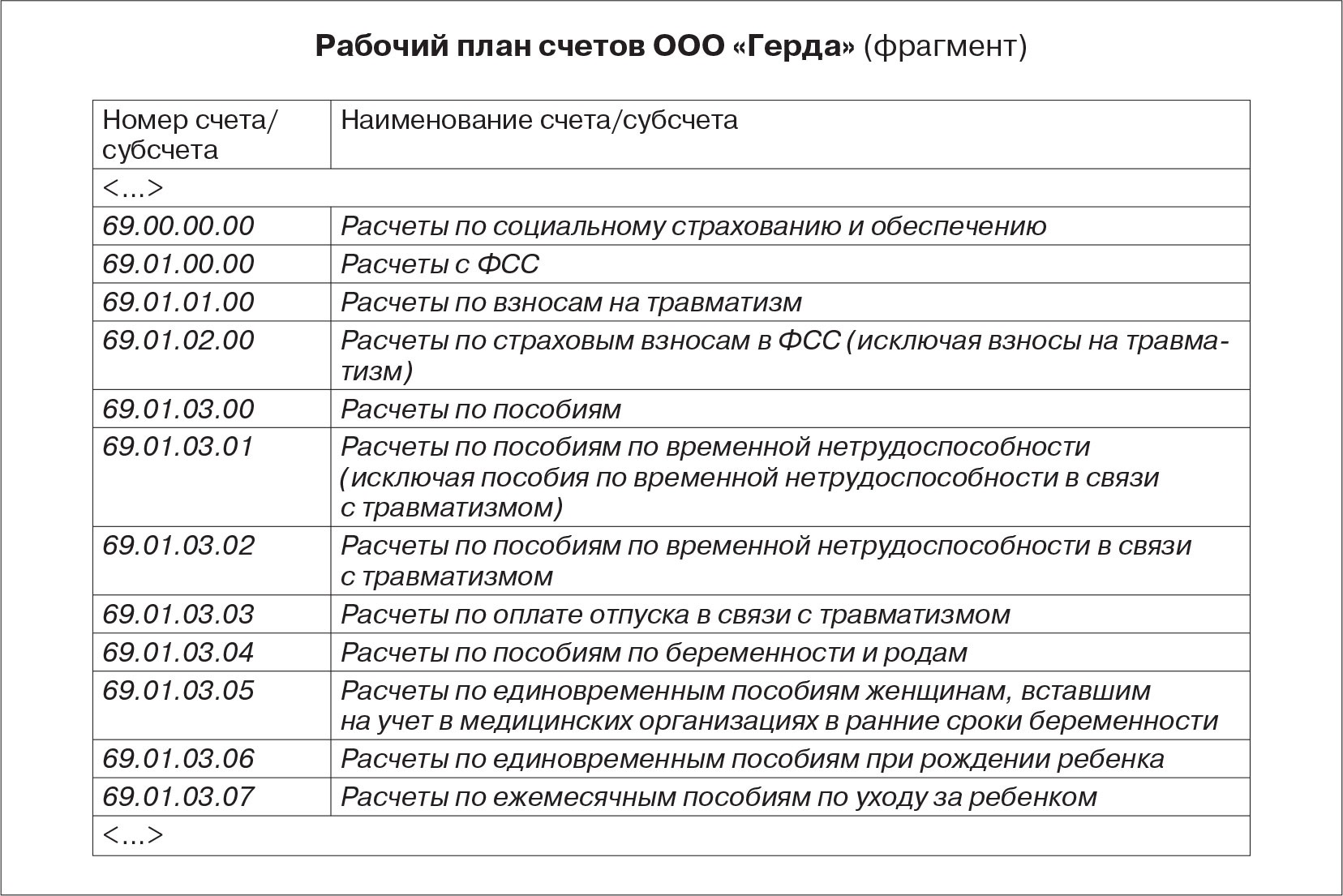

Аналитический учет нужен по страховым взносам

Счет 69 «Расчеты по социальному страхованию и обеспечению», пожалуй, один из немногих бухгалтерских счетов, по которым Инструкция к Плану счетов не содержит упоминания о необходимости вести аналитический учет. А все дело в том, что и без того инструкция предусматривает к счету 69 целых три субсчета: «Расчеты по социальному страхованию», «Расчеты по пенсионному обеспечению», «Расчеты по обязательному медицинскому страхованию». Однако взносы в ФСС, как известно, двух видов. Поэтому желательно завести по первому субсчету два субсчета второго порядка. Это «Расчеты по страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» и «Расчеты по страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний».

Кроме того, в счет уплаты взносов в Фонд социального страхования можно зачесть выплаченные работникам пособия — больничные, декретные и детские выплаты. Поэтому целесообразно отдельно завести субсчета, которые помогут вам фиксировать, за счет каких именно пособий вы уменьшаете свои взносы. Пример такого детального аналитического учета мы представили ниже. И заметьте, это всего лишь один из вариантов оформления рабочего плана счетов. Выбирайте для себя то, что удобно именно вам. Также можете открыть к счету 69 один общий субсчет для отражения штрафов и пеней по всем страховым взносам.

Пример 1. Менеджер по продажам А.К. Сидорова заболела и была на больничном 7 календарных дней. Среднедневной заработок, рассчитанный бухгалтером для исчисления пособия, составил 750 руб. Сумма пособия за первые три дня болезни, подлежащая выплате за счет средств работодателя, равна 2250 руб. (750 руб. × 3 дн.). Пособие за остальные дни временной нетрудоспособности, подлежащее выплате за счет средств ФСС РФ, равно 3000 руб. (750 руб. × 4 дн.). Общая сумма пособия — 5250 руб. (2250 руб. + 3000 руб.). В месяце начисления пособия страховые взносы к уплате в ФСС составили 4350 руб. В бухучете бухгалтер сделал такие записи:

ДЕБЕТ 44 КРЕДИТ 69 субсчет «Расчеты по страховым взносам в ФСС»

— 4350 руб. — начислены страховые взносы, подлежащие уплате в ФСС РФ;

ДЕБЕТ 44 КРЕДИТ 70

— 2250 руб. — начислено пособие по временной нетрудоспособности за первые три дня болезни за счет средств работодателя;

ДЕБЕТ 69 субсчет «Расчеты по пособиям по временной нетрудоспособности» КРЕДИТ 70

— 3000 руб. — начислено пособие по временной нетрудоспособности за оставшиеся дни болезни за счет средств ФСС РФ;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

— 683 руб. (5250 руб. × 13%) — удержан НДФЛ с суммы пособия по временной нетрудоспособности;

ДЕБЕТ 69 субсчет «Расчеты по страховым взносам в ФСС» КРЕДИТ 69 субсчет «Расчеты по пособиям по временной нетрудоспособности»

— 3000 руб. — зачтено пособие по временной нетрудоспособности в счет уплаты страховых взносов;

ДЕБЕТ 69 субсчет «Расчеты по страховым взносам в ФСС» КРЕДИТ 51

— 1350 руб. (4350 руб. – 3000 руб.) — перечислены страховые взносы в ФСС.

Также с 1 января 2014 года у многих возникает вопрос, нужно ли делить пенсионные взносы на счете 69 на страховую и накопительную части. Ведь, напомним, начиная с этого года страховые взносы на обязательное пенсионное страхование работников перечисляют в ПФР одной платежкой с использованием КБК на страховую часть. Соответственно и на счете 69 заводить отдельные «аналитики» по страховой и накопительной части не нужно. А вот если у вас вредное производство и вы платите взносы в ПФР не только по основному тарифу, но и по дополнительному, тогда надо предусмотреть два соответствующих субсчета. Это позволит вам иметь всю учетную информацию, необходимую для заполнения расчетов во внебюджетные фонды, в удобном виде.

Расчеты с покупателями и поставщиками

Выше мы упомянули, что счета, на которых учитываются расчеты с покупателями и поставщиками, требуют аналитического учета по контрагентам, а внутри них — по конкретным платежным документам.

Кроме того, аналитический учет по таким счетам надо построить таким образом, чтобы была информация о полученных (выданных) авансах. Соответственно к счету 60 откройте субсчета «Расчеты с поставщиками по приобретенным товарам (работам, услугам)» и «Расчеты с поставщиками по предоплате (авансам)». А к счету 62 заведите субсчета «Расчеты с покупателями за реализованные товары (работы, услуги)» и «Расчеты с покупателями по предоплате (авансам)». В разрезе каждого субсчета ведите аналитический учет по контрагентам и платежкам.

Если аванс был, то сначала сумму вы отражаете по субсчету, предназначенному для авансов. А затем, когда покупка или продажа состоится, перекинете сумму на другой субсчет, на котором отразите и саму покупку (продажу). Так вы закроете поставку. Если предоплаты не было, то субсчет, предназначенный для аванса, не используется.

Пример 2. ООО «Пир» на условиях 100-процентной предоплаты приобретает товары у поставщика. Деньги за товар в размере 125 000 руб. перечислены обществом на расчетный счет контрагента 25 июня 2014 года. Товар обществу согласно условиям договора поставщик отгрузил частями в таком порядке:

— 26 июня 2014 года — на сумму 80 000 руб.;

— 1 июля 2014 года — на сумму 45 000 руб.

Бухгалтер ООО «Пир» 25 июня сделал проводку:

ДЕБЕТ 60 субсчет «Расчеты по авансам» КРЕДИТ 51

— 125 000 руб. — перечислен аванс поставщику;

26 июня:

ДЕБЕТ 41 КРЕДИТ 60 субсчет «Расчеты с поставщиком за товар»

— 80 000 руб. — принят к учету товар;

ДЕБЕТ 60 субсчет «Расчеты с поставщиком за товар» КРЕДИТ 60 субсчет «Расчеты по авансам»

— 80 000 руб. — сумма предоплаты зачтена в счет оплаты стоимости товара.

1 июля были сделаны проводки, аналогичные двум последним, только на сумму 45 000 руб.

Еще по этой теме: Электронный справочник «Главбух на упрощенке»

Темы: